相続が発生すると、様々な行政上の手続を行わなければなりませんが、数ある手続の中で一定期限までに完了しなければならないものがあります。

そこで、以下に順を追って代表的な手続を記載したいと思います。

期限のある手続

3ヶ月以内にやらなければならないこと

相続放棄

相続放棄をする場合は、相続の発生を知った日から3ヶ月以内に「相続放棄」をする旨を家庭裁判所に申し出ることが必要です。

相続放棄とは、例えば、被相続人のマイナス財産がプラス財産よりも多い場合に、相続人が被相続人の財産及び債務について一切の財産を受け入れないことを言い、被相続人に多額の借金がある場合などは相続放棄をすることで借金を負担しなくて済むようになります。

相続放棄とは、例えば、被相続人のマイナス財産がプラス財産よりも多い場合に、相続人が被相続人の財産及び債務について一切の財産を受け入れないことを言い、被相続人に多額の借金がある場合などは相続放棄をすることで借金を負担しなくて済むようになります。

4ヶ月以内にやらなければならないこと

所得税の準確定申告書の提出

不動産所得や事業所得などの所得税の確定申告が必要な人は通常、翌年3月15日までに前年分の所得の確定申告を行いますが、個人が死亡した場合には、その年の1月1日から死亡の日までの期間の所得の確定申告を行わなければいけません。

これを準確定申告といいます。

提出先は所轄の税務署で、相続人が複数いる場合は全員の署名が必要ですので注意が必要です。

当事務所でも手続を行っておりますのでご相談下さい。

これを準確定申告といいます。

提出先は所轄の税務署で、相続人が複数いる場合は全員の署名が必要ですので注意が必要です。

当事務所でも手続を行っておりますのでご相談下さい。

10ヶ月以内にやらなければならないこと

相続税申告書の提出&相続税の納付

被相続人の遺産に対して相続税がかかる場合には、相続開始を知った日から10ヶ月以内に相続税の申告をしなければなりません。

相続税は相続人1人1人が実際に取得した財産に対して課税されるため、事実上、申告期限である10か月以内に、遺産分割協議が済んで、相続税の計算も済んでいることが前提となります。

そのため、時間があるようでないのが相続税申告手続ですので、早めに着手しましょう。

先ずは自分の場合は相続税がかかるかどうかの診断を受けることをお勧めします。

当事務所の「相続税簡易診断」は無料です。是非ご相談下さい。

相続税は相続人1人1人が実際に取得した財産に対して課税されるため、事実上、申告期限である10か月以内に、遺産分割協議が済んで、相続税の計算も済んでいることが前提となります。

そのため、時間があるようでないのが相続税申告手続ですので、早めに着手しましょう。

先ずは自分の場合は相続税がかかるかどうかの診断を受けることをお勧めします。

当事務所の「相続税簡易診断」は無料です。是非ご相談下さい。

相続税の納付

相続税を納付する場合には、10ヶ月以内に、現金で税務署、日銀の本店・支店、国税代理店、郵便局のいずれかに納税しなければなりません。

もし、納付期限に間に合わない場合や、金銭以外の方法での納付を希望する場合には、延納や物納といった方法もあります。

但し、要件を満たした上で、申告期限(10ヶ月)までに申請書を提出し、許可を受けなければなりませんので、必ず事前にご相談下さい。

当事務所では相続の初回相談(60分)は無料です。是非ご相談下さい。

もし、納付期限に間に合わない場合や、金銭以外の方法での納付を希望する場合には、延納や物納といった方法もあります。

但し、要件を満たした上で、申告期限(10ヶ月)までに申請書を提出し、許可を受けなければなりませんので、必ず事前にご相談下さい。

当事務所では相続の初回相談(60分)は無料です。是非ご相談下さい。

1年以内にやらなければいけないこと

遺留分の減殺請求

遺言による遺産分割時に、「遺留分未満の財産しかもらえなかった時」には、受遺者(遺留分を侵した相手)に対して相続開始から1年以内に、侵害された遺留分を請求することができます。

これを「遺留分減殺(げんさい)請求」と言います。

逆の立場で考えますと、遺言書を書く際は「遺留分」を考慮して書かなければいけないということでもあります。

当事務所では、遺留分に関するご相談も受け付けております。

これを「遺留分減殺(げんさい)請求」と言います。

逆の立場で考えますと、遺言書を書く際は「遺留分」を考慮して書かなければいけないということでもあります。

当事務所では、遺留分に関するご相談も受け付けております。

3年10ヵ月以内にやらなければいけないこと

相続税の特例適用のための分割期限

「配偶者の税額軽減」や「小規模宅地の評価減」「特定事業者用資産の特例」といった相続税の軽減特例を受ける場合は、申告するまでに遺産分割協議が整っていることが適用要件となっています。

諸般の理由で、申告期限(10ヶ月)までに協議が整っていない場合には、各種特例を適用することができません。

しかしながら、相続が発生してから3年以内に協議が整った場合は、特例を適用した申告に訂正することができます。

以上が、相続発生後、期限のある手続ですが、どれも専門知識を有する内容ばかりですので、みどり経営グループにご相談下さい。

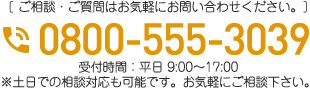

ご相談は無料です。(初回60分)土日の相談も対応いたします。(要予約)

諸般の理由で、申告期限(10ヶ月)までに協議が整っていない場合には、各種特例を適用することができません。

しかしながら、相続が発生してから3年以内に協議が整った場合は、特例を適用した申告に訂正することができます。

以上が、相続発生後、期限のある手続ですが、どれも専門知識を有する内容ばかりですので、みどり経営グループにご相談下さい。

ご相談は無料です。(初回60分)土日の相談も対応いたします。(要予約)

相続の流れ関連ページ

いいね 0