相続税とは、相続または遺贈により財産を取得する際に、一定以上の財産がある場合に相続する遺族に課せられる税金のことを言います。よって、財産を相続した人すべてが必要なものではありません。

相続税の申告は、相続発生後10か月以内と期限が決まっており、相続税の納付も申告と同時です。

実際に相続税が発生するかどうかは、財産の集計&評価を終え、遺産分割をしてからわかることですので、分割手続き等が遅れると相続税申告を行う時間がなくなってしまいますので、注意が必要です。

それでは、相続税申告について、以下に詳しく見てみましょう。

相続税の申告と納付

相続税申告が必要な方

1.相続税の課税価格の合計が基礎控除額を超える方

相続税申告が必要: 課税価格の合計額 > 基礎控除

相続税申告は不要: 課税価格の合計額 ≦ 基礎控除

(1)課税価格の合計額とは

遺産の評価額から故人の債務(借金など)や葬儀費用を差し引いたもの

課税価格の合計額=相続で得た財産ー債務や葬式費用

※相続時精算課税適用財産及び相続開始前3年以内の贈与財産がある場合にはこれらも含めます。

(2)基礎控除とは

現行法:5,000万円 + 法定相続人 × 1,000万円

改正後:3,000万円 + 法定相続人 × 600万円

計算例 法定相続人:奥様、長男、長女、次女 、相続財産:7,000万円の場合

現行法:相続税が発生せず 基礎控除 9,000 万円 > 課税価格の合計額 7,000万円

改正後:相続税が発生 基礎控除 5,400 万円 < 課税価格の合計額 7,000万円

このように、税制改正後は相続税がかかる方が増えますので、早めの試算&対策をお勧めします。

相続税申告は不要: 課税価格の合計額 ≦ 基礎控除

(1)課税価格の合計額とは

遺産の評価額から故人の債務(借金など)や葬儀費用を差し引いたもの

課税価格の合計額=相続で得た財産ー債務や葬式費用

※相続時精算課税適用財産及び相続開始前3年以内の贈与財産がある場合にはこれらも含めます。

(2)基礎控除とは

現行法:5,000万円 + 法定相続人 × 1,000万円

改正後:3,000万円 + 法定相続人 × 600万円

計算例 法定相続人:奥様、長男、長女、次女 、相続財産:7,000万円の場合

現行法:相続税が発生せず 基礎控除 9,000 万円 > 課税価格の合計額 7,000万円

改正後:相続税が発生 基礎控除 5,400 万円 < 課税価格の合計額 7,000万円

このように、税制改正後は相続税がかかる方が増えますので、早めの試算&対策をお勧めします。

2.相続税は発生しなくても、申告が必要なケース

また、以下の場合には相続税が発生しなくても、相続税の申告が必要です。

1.「小規模宅地等の評価減の特例」を受ける方

2.「配偶者に関する税額軽減の規定」の適用を受ける方

1.「小規模宅地等の評価減の特例」を受ける方

2.「配偶者に関する税額軽減の規定」の適用を受ける方

相続税申告の期限と方法

| 項目 | 内容 |

| 申告期限 | 相続の開始を知った日から10ヶ月以内 |

| 申告書の提出先 | 被相続人の死亡時の住所を所轄する税務署 |

| 納付方法 | 納付書(銀行・郵便局・税務署等にあります)に納税する相続人の住所、氏名、申告書提出先の 税務署名を書いて、銀行、郵便局、税務署で納付します |

以上が相続税申告の提出期限と方法ですが、何らかの事情で提出が遅れたり税額が違うと、以下のような罰則規定がありますので期限内に正しく申告することが必要です。

申告及び納付におけるペナルティ

(1)申告時におけるペナルティ

| 課税の種類 | ケース | 割合 |

| 過少申告加算税 | 期限内に申告したが、申告漏れがあった時 | 課税なし |

| 税務調査の後、修正申告をした場合 | 10%(5%加重あり) | |

| 無申告加算税 | 申告期限を過ぎているが、自主的に申告した場合 | 5% |

| 申告期限を過ぎているが、自主的に申告した場合 | 15% | |

| 重加算税 | 申告期限を過ぎているが、自主的に申告した場合 | 35% |

| 申告せず、且つ財産隠しや偽装があった場合 | 40% |

(2)納付時におけるトラブル

| 課税の種類 | ケース | 割合 |

| 延滞税 | 期限内に申告したが、申告漏れがあった時 | 14.6%(2ヵ月以内は7.3%) |

以上が、相続税の申告と納付の流れです。

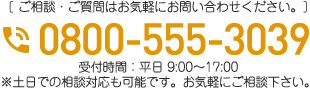

みどり経営グループでは相続税申告に関する無料相談(初回60分)を行っております。

土日の相談も対応いたしますので(要予約)、お電話でご予約ください。

相続税の関連ページ

いいね 0