相続税申告

あなたも相続税がかかるかもしれません。

相続税申告の流れ

相続税とは、相続または遺贈により財産を取得する際に、一定以上の財産がある場合に相続する遺族に課せられる税金のことを言います。

これまでの相続税の課税割合は、全国的には相続発生件数の4.2%強と少なく、一部の富裕層のみが申告する、いわゆる「贅沢税」的な色合いが強かったのですが、平成25年度税制改正に伴い、相続税の課税対象者が大幅に増加する見通しとなりました。

これまでの相続税の課税割合は、全国的には相続発生件数の4.2%強と少なく、一部の富裕層のみが申告する、いわゆる「贅沢税」的な色合いが強かったのですが、平成25年度税制改正に伴い、相続税の課税対象者が大幅に増加する見通しとなりました。

平成25年度税制改正法案のポイント(2015年1月1日以降適用)

増税につながるもの

1.相続税の基礎控除が4割縮小されます

5,000万円+法定相続人1人あたり1,000万円 ⇒3,000万円+法定相続人1人あたり600万円

2.相続税の税率構造の細分化と最高税率のアップ

相続税の税区分 現行6段階 ⇒8段階 最高税率は現行 50%⇒ 55%

2013年2月23日号の週刊ダイヤモンドによれば、平成25年度税制改正に伴い

・相続税課税対象者が(改正前)4.1%→(改正後)6%、11.5 万人→17.5 万人に増加 ・相続税申告対象者は、(改正前)18%→(改正後)39%として掲載されています。

5,000万円+法定相続人1人あたり1,000万円 ⇒3,000万円+法定相続人1人あたり600万円

2.相続税の税率構造の細分化と最高税率のアップ

相続税の税区分 現行6段階 ⇒8段階 最高税率は現行 50%⇒ 55%

2013年2月23日号の週刊ダイヤモンドによれば、平成25年度税制改正に伴い

・相続税課税対象者が(改正前)4.1%→(改正後)6%、11.5 万人→17.5 万人に増加 ・相続税申告対象者は、(改正前)18%→(改正後)39%として掲載されています。

減税につながるもの

1.小規模宅地等の相続税の課税価格の計算の特例の拡充

2.未成年者控除額が、20 歳までの 1 年につき 10 万円(現行 6 万円)に引上げられます。

3.障害者控除額が、85 歳までの 1 年につき 10 万円(現行 6 万円)に引き上げられます。

なお、特別障害者については、同 20 万円(現行 12 万円)に引き上げられます。

2.未成年者控除額が、20 歳までの 1 年につき 10 万円(現行 6 万円)に引上げられます。

3.障害者控除額が、85 歳までの 1 年につき 10 万円(現行 6 万円)に引き上げられます。

なお、特別障害者については、同 20 万円(現行 12 万円)に引き上げられます。

このように一部緩和されたものもありますが、基本的には今まで相続税とは無縁であった方々にも相続税が発生しますので、早めに準備が必要です。

詳しくは相続税申告の計算方法をご覧ください。

こんな場合は相続税申告が必要です

1.相続税の基礎控除以下の方

2.「小規模宅地等の評価減の特例」を受ける方

3.「配偶者に関する税額軽減の規定」の適用を受ける方

特に、「2.3.については相続税の納付税額がゼロでも、特例の適用を受ける」旨の申告が必要となり、申告を行わないと、特例を適用しないとみなされ、納税額が発生しますので注意が必要です。

相続税申告の期限と方法

尚、相続税申告の期限と方法は下記の通りです。

期限に遅れると延滞税や加算税がかかる場合がありますので注意が必要です。

| 項目 | 内容 |

| 相続税申告期限 | 相続の開始を知った日から10ヶ月以内です。 相続税は申告書の作成に期間を要しますので早めに依頼しましょう。 |

| 相続税申告書提出先 | 被相続人の死亡時の住所を所轄する税務署 ※相続人の住所地を所轄する税務署ではありませんのでご注意下さい。 |

| 相続税の納付先 | 納付書(銀行・郵便局・税務署等にあります)に納税する相続人の住所、氏名、申告書提出先の 税務署名を書いて、銀行、郵便局、税務署で納付します。 |

詳しくは相続税申告と納付をご覧ください

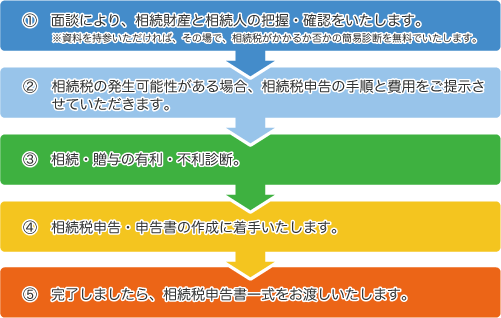

相続税申告サポートの流れ

初回相談無料(60分)。まずは相続税がかかるのか?かかるとしたらいくら準備すれば良いのかから相談してください。今すぐお電話ください。土日の相談も可能です。(要予約)

相続税申告関連ページ

いいね 0