経営者(特にオーナー経営者)の場合、個人と会社の双方に資産を蓄積しているため、相続財産は多額であることが一般的です。

しかしながら、資産として売却することが困難なものも多いため、計画的に準備をすすめませんと、多額の相続税の工面に悩まされることになります。

そこで、経営者のための相続対策に有効な方法を以下に整理したいと思います。

有効な事業承継対策1

生命保険の活用

メリット1.生命保険の非課税枠を活用できる

メリット2.受取人を指定することができるので、遺産相続のトラブルを回避できる

メリット3.納税資金として活用できる

生命保険は「みなし相続財産」として相続税の対象となりますが、500万円×法定相続人の数だけ非課税扱いとなるため、節税を考えた場合には積極的に活用したいものです。

死亡保険金の非課税限度額:500万円×法定相続人の数

この場合、

・保険料は被相続人が負担する(贈与税の基礎控除:110万円/年以内は非課税)

・必ず保険が受け取れる保険を選ぶ

ことがポイントとなります。

また、保険金は現金で支払われるため、計画的に準備をすれば、相続税の納税資金として活用できます。

死亡退職金・弔慰金の活用

生前、役員退職に伴う役員退職金、弔慰金に関する規定を整備しておくことで、死亡退職金・弔慰金を相続対策に活用することができます。

相続税の計算上、死亡退職金は、500万円×法定相続人の数まで、弔慰金は普通給与の半年分(業務上の死亡の時は3年分)まで非課税財産とされ、支払った会社は全額損金となります。

ですから、弔慰金は経営者の相続対策には有効な手段です。

しかしながら、「社会通念上相当である」と認められない弔慰金は否認される可能性がありますので、役員退職金規定、弔慰金規定も含め、早めに税理士に相談されることをお勧めします。

相続税の計算上、死亡退職金は、500万円×法定相続人の数まで、弔慰金は普通給与の半年分(業務上の死亡の時は3年分)まで非課税財産とされ、支払った会社は全額損金となります。

ですから、弔慰金は経営者の相続対策には有効な手段です。

しかしながら、「社会通念上相当である」と認められない弔慰金は否認される可能性がありますので、役員退職金規定、弔慰金規定も含め、早めに税理士に相談されることをお勧めします。

配偶者控除の活用

贈与税の配偶者特別控除とは、居住用の不動産、あるいは、これを購入するための資金として、夫から妻 (または妻から夫)への贈与を2,000万円まで非課税とする特例を言います。

この非課税枠は、通常の贈与における年間の基礎控除額である110万円と同時に適用できるので、最大2,110万円までを非課税とすることができます。

配偶者特別控除 2,000万円/回 + 贈与税の基礎控除110万円/年 合計2,110万円まで可

尚、贈与税の配偶者特別控除を活用するためには要件があります。

適用要件

1)婚姻期間が20年以上の配偶者からの贈与であること

2)住居用の不動産あるいは、住居用の不動産を購入するための資金の贈与であること

3)同一夫婦間での利用は1回限りであること

4)配偶者控除の申請書を税務署に提出すること

この非課税枠は、通常の贈与における年間の基礎控除額である110万円と同時に適用できるので、最大2,110万円までを非課税とすることができます。

配偶者特別控除 2,000万円/回 + 贈与税の基礎控除110万円/年 合計2,110万円まで可

尚、贈与税の配偶者特別控除を活用するためには要件があります。

適用要件

1)婚姻期間が20年以上の配偶者からの贈与であること

2)住居用の不動産あるいは、住居用の不動産を購入するための資金の贈与であること

3)同一夫婦間での利用は1回限りであること

4)配偶者控除の申請書を税務署に提出すること

小規模宅地等の特例

事業目的で使用されている土地が相続された際、その土地の評価額が高いと、相続税の支払いのために、その土地を売却しなければならない事態も考えられます。

そうした事態をさけるために、小規模宅地の特例で、一定面積までの土地の評価減が規定されています。

そうした事態をさけるために、小規模宅地の特例で、一定面積までの土地の評価減が規定されています。

(1)特定事業用宅地等

相続人が申告期限まで所有し、かつ継続し事業を営んでいる宅地の軽減割合80%(上限400㎡)

(2)特定同族会社事業用宅地等

被相続人や親族等が、持ち株割合50%以上を所有する同族会社の事業用宅地の軽減割合80%(上限400㎡)

(3)貸付事業用宅地等

・貸付事業用目的の土地を相続人が取得し、申告期限まで所有し、かつ継続し貸付事業を営んでいる宅地の軽減割合50%(上限200㎡)

・被相続人と生計を一にしていた親族の貸付事業用目的の土地を相続人が取得し、申告期限まで所有し、かつ継続し貸付事業を営んでいる宅地の軽減割合50%(上限200㎡)

そこで、これから事業承継をお考えの方は、事業承継対策に強い税理士のいるみどり経営グループにご相談下さい。

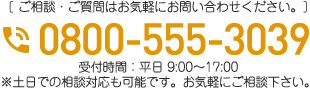

みどり経営グループでは事業承継に関する無料相談(初回60分)を行っております。土日の相談も対応いたしますので(要予約)、お電話でご予約ください。

・被相続人と生計を一にしていた親族の貸付事業用目的の土地を相続人が取得し、申告期限まで所有し、かつ継続し貸付事業を営んでいる宅地の軽減割合50%(上限200㎡)

そこで、これから事業承継をお考えの方は、事業承継対策に強い税理士のいるみどり経営グループにご相談下さい。

みどり経営グループでは事業承継に関する無料相談(初回60分)を行っております。土日の相談も対応いたしますので(要予約)、お電話でご予約ください。

事業承継の関連ページ

いいね 0